|

|

Реклама

Истекает срок уплаты имущественных налогов за 2018 год

Какие налоги вы должны заплатить до 2 декабря и как это сделать

Дети, муж, работа, рутинные обязанности отнимают у нас столько сил и времени, что об уплате имущественных налогов мы порой забываем. А зря! Это именно то дело, которое лучше не откладывать на последний день. Слишком много подводных камней скрывает скромное налоговое уведомление… Словом, как говорилось в известной рекламе, «Заплати налоги и спи спокойно».

Мы расскажем вам, как и какие налоги нужно заплатить, с какими проблемами вы можете столкнуться и как их решить, наконец, какие льготы вам положены. Ну что, готовы погрузиться в загадочный мир налогообложения?

Какие налоги платим?

-

Транспортный (если у вас в собственности есть машина ).

-

Имущественный (если у вас в собственности есть квартира, дом, иные помещения).

-

Земельный (если у вас в собственности есть земельный участок).

” Срок уплаты налогов за 2018 год – до 2 декабря 2019 года включительно.

Налоги оплачиваются на основании налоговых уведомлений полученных из ФНС. Они содержит все ваши имущественные налоги. Также в налоговом уведомлении может быть указана сумма НДФЛ, подлежащая уплате, которую с вас не удержал ваш налоговый агент (работодатель).

” Уведомления должны прийти не позднее чем за 30 дней до срока уплаты (02.12.2019), то есть до 1 ноября 2019 года.

Два способа получить налоговое уведомление

1. Через личный кабинет физического лица на сайте nalog.ru: заходите туда и видите сумму к уплате (есть возможность расшифровки суммы начисленных налогов и просмотра уведомлений).

” Если у вас зарегистрирован доступ к личному кабинету – уведомление на бумаге вам не придет.

Также в личный кабинет ФНС можно зайти с портала Госуслуг (через логин и пароль портала).

2. Если нет личного кабинета физического лица или была просьба от вас присылать уведомление на бумаге, то их можно получить на почте.

Если все же уведомление не пришло, то его можно забрать лично в налоговой инспекции по месту вашей регистрации.

Налог на новое имущество

Для тех, кто приобрел имущество в 2018 году (или никогда не получал налоговых уведомлений по имеющемуся имуществу) порядок действий следующий: надо обратиться в ФНС до 31.12.2019 и сообщить о своем имуществе, иначе вас оштрафуют (20% от неуплаченной суммы налога, п 3 ст. 129.1 НК РФ). Форма сообщения – прилагаемый файл. Также можно сделать это через личный кабинет физического лица >>>>

Когда уведомление не придет

- Нет имущества, за которое нужно платить налог.

- Есть имущество, но нет налога – применяется налоговая льгота.

Справочник льгот по всем имущественным налогам и регионам РФ находится по ссылке >>>>

- Начисленный налог менее 100 рублей (если только не истекает трехлетний срок уплаты). Налоги менее 100 руб платить немедленно не обязательно, налоговая подождет пока сумма вырастет и пришлет уведомление за 2 или 3 года.

Вы получили уведомление об уплате налогов – что дальше?

Раньше вместе с уведомлением вы получали квитанции для уплаты налогов. С ними можно было пойти в банк или отсканировать по штрих-коду через приложение банка для уплаты. С 2019 года квитанции к уведомлениям не прикладывают, а указывают только реквизиты. Отсутствие квитанций не означает, что ничего не надо платить.

Как заплатить налоги – квитанций то нет!

Если вы оплачиваете личные налоги онлайн, делайте это безопасно:

” Не стоит платить через какие-либо сторонние ресурсы — это могут быть мошенники.

Самый простой способ это онлайн-оплата с использованием банковской карты любого банка через личный кабинет физического лица или портал Госуслуг без каких-либо банковских комиссий. Вам не надо задумываться о реквизитах платежа!

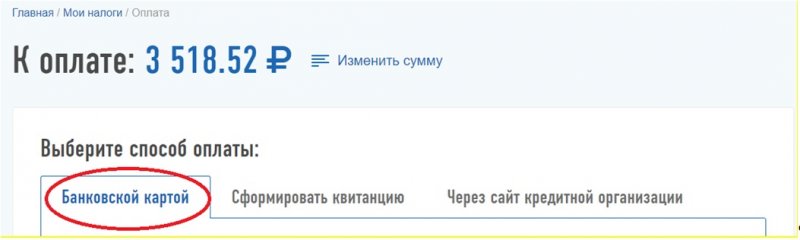

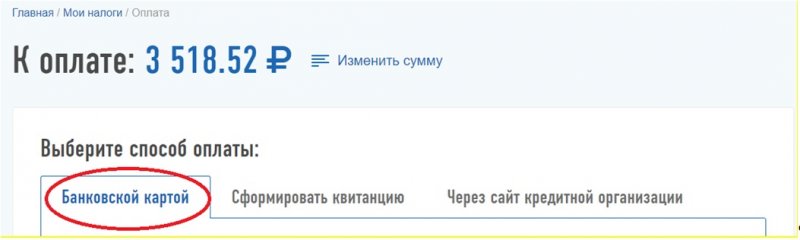

Оплата через сайт ФНС выглядит так:

Даем согласие на обработку персональных данных и нажимаем «Оплатить»

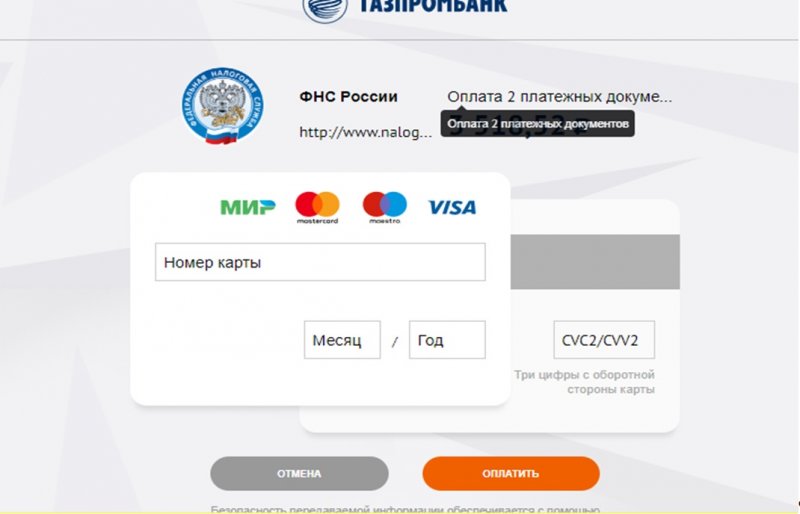

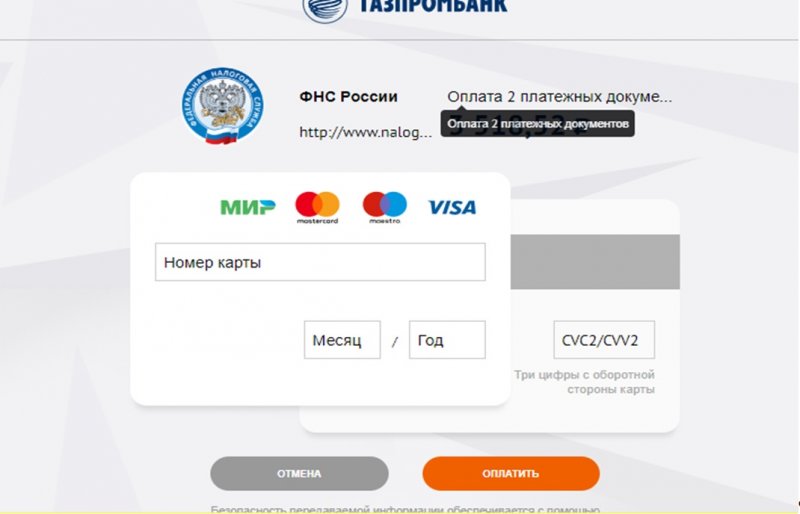

Далее вводим реквизиты карты и нажимаем «Оплатить»

Вводим смс-код из банка. Готово!

Через отделение банка или онлайн-банк с использованием налогового платежного поручения по реквизитам для перечисления налогов. Платежное поручение можно подготовить по ссылке >>>>

Как заплатить налоги за других

Главное условие ‒ в платежном документе в поле «ИНН» необходимо указывать идентификационный номер того налогоплательщика, чьи налоги оплачиваются!

-

Воспользуйтесь сервисом сайта nalog.ru «Заплати налоги». Минус в том, что надо очень аккуратно вводить все реквизиты платежного документа.

-

При оплате картой из личного кабинета физического лица платеж формируется автоматически. Поэтому, чтобы он попал по назначению (то есть был произведен на имя указанного в уведомлении налогоплательщика), осуществлять оплату необходимо из «Личного кабинета» того, кому начислен налог, используя его банковскую карту.

Что нужно помнить, когда платишь налоги за другого

-

Платить налоги можно за кого угодно: родственные или иные гражданские отношения не имеют значения, и подтверждать их не нужно. Но вернуть переплату или зачесть ее в счет другого налога может только тот, за кого платили. Тот, кто платил, не может потребовать деньги из бюджета назад или как-то ими распорядиться.

-

Если, к примеру, муж заплатил налог за жену, у нее при этом не возникает доход, облагаемый НДФЛ. Так со всеми гражданами, которые платят налоги за других людей.

-

Если организация или ИП заплатят налоги за физлицо, то у этого гражданина возникает налогооблагаемый доход. Придется начислить НДФЛ.

Налоги можно платить авансом!

В 2019 году в НК РФ появился единый налоговый платеж физического лица. Это добровольный платеж, его ввели для уплаты имущественных налогов авансом — то есть до того, как придет уведомление. Вносить единый платеж можно через личный кабинет налогоплательщика.

В течение года он будет отражаться как аванс, а 1 декабря зачтется в счет налогов, которые вам посчитает ФНС. Зачет проведет сама налоговая инспекция по такому принципу: сначала погашаются долги, а потом — начисленные налоги, начиная с меньших сумм. Единый платеж можно вносить за кого угодно: например, за супруга или родителей.

Платить можно как угодно: требований к периодичности внесения сумм авансовых платежей нет. Можно вносить каждый месяц, два раза в год или не вносить вообще и ждать уведомления. Если после зачета что-то останется, излишек можно вернуть по заявлению.

” Проще всего его платить через личный кабинет физического лица на сайте nalog.ru.

Не заплатил налог – что будет?

Если налог не уплатить вовремя, то ФНС направит требование об уплате недоимки по налогу и пеней. Пени начисляются на сумму неуплаченного налога за каждый календарный день просрочки (п.1 ст.75 НК РФ).

Сумму пеней определят так: налог к уплате умножат на количество дней просрочки платежа и на 1/300 ставки рефинансирования ЦБ РФ, 6.5% на текущий день. За неуплату налога в соответствии со ст.122 НК РФ могут назначить штраф — 20 процентов от неуплаченной суммы налога.

Рассрочка по уплате налогов – для кого?

Если материальное положение не позволяет ему уплатить имущественные налоги единовременно, гражданину может быть предоставлена отсрочка (не более чем на один год) с единовременной или поэтапной уплатой суммы задолженности. Для этого в ФНС по месту регистрации подается специальное заявление.

Как подать заявление о предоставлении рассрочки

В заявлении указываются: форма изменения срока уплаты, наименование налога, сумма, срок, а также основание для предоставления отсрочки (рассрочки).

К заявлению в соответствии с пунктом 5 статьи 64 Кодекса в обязательном порядке прилагаются следующие документы:

- справка налогового органа по месту учета о состоянии его расчетов по налогам, сборам, пеням и штрафам;

- обязательство, предусматривающее на период изменения срока уплаты налога соблюдение условий, на которых принимается решение о предоставлении отсрочки или рассрочки, а также предполагаемый им график погашения задолженности.

Кроме того, физическим лицом должны быть представлены документы, подтверждающие основания для изменения срока уплаты налога, а именно: сведения о движимом и недвижимом имуществе (за исключением имущества, на которое в соответствии с законодательством Российской Федерации не может быть обращено взыскание).

” За пользование отсрочкой придется заплатить проценты, поэтому лучше все же платить налоги вовремя. Тем не менее, воспользоваться отсрочкой удобно, если вы попали в сложную финансовую ситуацию.

Также, для положительного решения вопроса об отсрочке (рассрочке) потребуется поручительство либо договор залога.

В налоговом уведомлении неверная информация – что делать?

Вы получили уведомление и обнаружили, что там содержится неверная информация о вашем имуществе. Обратитесь в ФНС по месту регистрации с заявлением в произвольной форме, указав в нем обнаруженные ошибки. Налоговики рассмотрят ваше заявление, сделают запросы в регистрирующие имущество органы и направят вам ответ. Если ошибка повлияла на расчет налога, то будет сделан перерасчет, вы должны получить новое налоговое уведомление:

-

с правильной суммой налога, отраженной в графе «Исчисленная сумма налога»;

-

с ошибочной суммой, указанной ранее — в графе «Сумма налога, исчисленная ранее».

На обработку такого заявления и формированию ответа налоговикам отводится 30 дней со дня регистрации вашего заявления. В особых случаях этот срок может быть увеличен еще на месяц.

Как проверить расчет имущественного налога (квартира, дом, дача) от кадастровой стоимости?

Почти во всех регионах РФ за 2018 год имущественные налоги будут рассчитаны исходя из кадастровой стоимости объекта.

Кадастровую стоимость своего объекта вы можете узнать через сайт Росреестра >>>> Или же посмотреть ее в личном кабинете физического лица в ваших объектах недвижимого имущества.

Если вы знаете кадастровый номер своего объекта, то рассчитать налог можно, воспользовавшись налоговым калькулятором >>>>

В НСО и многих других областях за прошлые три года производился расчет налога от кадастровой стоимости с коэффициентами 0,2/ 0,4/ 0,6 соответственно (применяется с 2015 года). ФЗ- 334 от 3.08.2018 отменил рост понижающего коэффициента при достижении значения 0,6. Теперь сумма налога к уплате не может быть выше уплаченного налога за предыдущий год больше, чем на 10%.

” То есть, если по расчетной формуле налог за 2018 год вырос более чем на 10%, то к уплате – сумма прошлогоднего налога с коэффициентом 1,1.

Весь расчет по объектам по формуле с вашими конкретными значениями можно посмотреть в личном кабинете физического лица.

Общая формула расчета налога от кадастровой стоимости

При расчете налога из стоимости по кадастровой оценке сначала исчисляется количество облагаемых квадратных метров площади. Законом предусмотрено, что облагается не вся площадь, а уменьшенная:

- для жилого дома на 50 кв. м;

- для квартиры на 20 кв. м;

- для комнаты на 10 кв. м;

- по единому комплексу с жилым домом стоимость уменьшается на 1 миллион рублей;

- для семей с тремя и более несовершеннолетними детьми площадь дома уменьшается на 7, а комнаты, квартиры – на 5 кв.м на каждого ребенка.

Формула, которую используют для расчета при использовании понижающего коэффициента:

П = (КН — ИН) x К + ИН, где

где П — итоговая сумма платежа;

КН — налог, рассчитанный на основе кадастровой оценки,

ИН — налог, рассчитанный на основе инвентаризационной стоимости,

К — понижающий коэффициент.

При расчете нужно учитывать региональное законодательство.

Пример расчета налога на квартиру в НСО

Рассчитаем налог на квартиру за 2017 год при следующих данных (пример для НСО)

- Общая площадь 50 кв.м.

- Кадастровая стоимость 1 500 000 руб, инвентаризационная 400 000 руб.

- Ставка налога в регионе 0,1%

Расчет налога в регионе от кадастровой стоимости применяется с 2016 года – следовательно, понижающий коэффициент 0,6.

Облагаемая площадь квартиры 50 – 20 = 30 кв.м.

Налог по кадастровой стоимости (1 500 000 / 50 * 30 ) * 0,1% = 900руб

Налог по инвентаризационной стоимости (400 000 * 1,425)*0,1% = 570 руб

1,425 – специальный коэффициент-дефлятор за 2017 год (за 2018 год значение 1,481)

Итого к уплате (900-570)*0,6 + 570 = 768руб

А теперь рассчитаем налог за 2018 год без учета коэффициента 0,6:

(1500 000/50 * 30) *0,1% = 900 руб.

Сравним рост налога 2018 года по отношению к 2017: 900 / 768 = 1,17. Рост произошел почти на 17%,следовательно, налог за 2018 год будет рассчитан по формуле 777 * 1,1 = 855 рублей.

Изменения имущественных налогов для физических лиц с 2019 года

На сайте Минпромторга России для применения за 2018 год опубликован Перечень легковых автомобилей средней стоимостью от 3 млн руб. В соответствии с Налоговым кодексом Российской Федерации (п.2 ст.362) налог на автомобили, вошедшие в Перечень, рассчитывается с учетом повышающих коэффициентов (от 1,1 до 3)

Начиная с 2018 года транспортные средства, находящиеся в розыске в связи с их угоном или кражей, не облагаются налогом до месяца их возврата законному владельцу, а не до даты прекращения розыска в связи с истечением срока его проведения, как было ранее (пп.7 п.1 ст.358 НК РФ)

При расчете налога за 2018 год введен коэффициент, ограничивающий ежегодный рост налога не более чем на 10 процентов по сравнению с предшествующим годом, за исключением земельных участков для жилищного строительства, при расчете налога за которые применен повышающий коэффициент в связи с их несвоевременной застройкой (пп.15-17 ст.396 НК РФ).

При расчете налога за 2018 год изменение кадастровой стоимости земельного участка вследствие изменения его вида разрешенного использования, категории земель и (или) площади учитывается со дня внесения в Единый государственный реестр недвижимости сведений, являющихся основанием для определения кадастровой стоимости (п.1 ст.391 НК РФ).

При расчете налога за 2018 год гражданам, имеющим трех и более несовершеннолетних детей, предоставлен налоговый вычет, уменьшающий величину налога на кадастровую стоимость 600 кв.м площади одного земельного участка (пп.10 п.5 ст.391 НК РФ).

При расчете налога за 2018 год для относящихся ко льготным категориям налогоплательщиков (пенсионеры, инвалиды, многодетные) установлен беззаявительный порядок предоставления налоговых вычетов. Если у налоговых органов уже имеются сведения о таких лицах (например, инвалидом была заявлена льгота по транспортному налогу, пенсионер воспользовался льготой, освобождающей от уплаты налога на квартиру), тогда с заявлением о предоставлении налоговых вычетов обращаться не потребуется, налоговый вычет будет применен автоматически (п. 10 ст. 396 НК РФ).

С 2019 года действует запрет на перерасчет налога, если такой перерасчет влечет увеличение ранее уплаченного налога (п. 2.1 ст. 52 НК РФ); в ряде регионов вступили в силу новые результаты государственной кадастровой оценки земель, применяющие за налоговый период 2018 года.

При расчете налога за 2018 год применяются следующие коэффициенты (пп. 8, 8.1 ст. 408 НК РФ):

- 0,2 – для 7 регионов ( (Калужская, Липецкая, Ростовская, Саратовская, Тюменская, Ульяновская области, Пермский край), где кадастровая стоимость применяется в качестве налоговой базы первый год;

- 0.4 ‒ для 14 регионов (включая Республику Саха, Краснодарский, Хабаровский края, Оренбургскую область), где кадастровая стоимость применяется в качестве налоговой базы второй год;

- 0,6 ‒ для 21 региона (включая г. Санкт-Петербург, Ставропольский край, Воронежскую, Челябинскую области), где кадастровая стоимость применяется в качестве налоговой базы третий год;

- 10-ти процентного ограничения роста налога по сравнению с предшествующим налоговым периодом ‒ для 49 регионов (включая Москву, Московскую область, Республики Башкортостан, Татарстан, Новосибирскую область), где кадастровая стоимость применяется в качестве налоговой базы третий и последующие годы (за исключением объектов, включенных в перечень, определяемый в соответствии с п.7 ст.378.2 НК РФ, а также объектов, предусмотренных абз.2 п.10 ст.378.2 НК РФ).

При расчете налога за 2018 год гражданам, имеющим трех и более несовершеннолетних детей, предоставлены дополнительные налоговые вычеты, уменьшающие размер налога на кадастровую стоимость 5 кв.м общей площади квартиры, части квартиры, комнаты и 7 кв.м общей площади жилого дома, части жилого дома в расчете на каждого несовершеннолетнего ребенка (п.6.1 ст.403 НК РФ)

При расчете налога за 2018 год для льготных категорий налогоплательщиков (пенсионеры, инвалиды, многодетные, владельцы хозпостроек площадью не более 50 кв.м, указанных в пп.15 п.1 ст.407 НК РФ) установлен беззаявительный порядок предоставления налоговых льгот (в т.ч. налоговых вычетов). Если у налоговых органов уже имеются сведения о таких лицах (например, инвалидом была заявлена льгота по транспортному налогу, пенсионер воспользовался льготой, освобождающей от уплаты земельного налога), тогда с заявлением о предоставлении налоговых льгот обращаться не потребуется, налоговая льгота будет применена автоматически (п.6 ст.407 НК РФ).

С текущего года (2019) налог не начисляется в отношении полностью разрушенного или уничтоженного объекта капитального строительства с 1-го числа месяца гибели или уничтожения такого объекта, независимо от даты регистрации прекращения права на него в Едином государственном реестре недвижимости (п.2.1 ст.408 НК РФ).

С 2019 года действует запрет на перерасчет налога, если такой перерасчет влечет увеличение ранее уплаченного налога (п.2.1 ст.52 НК РФ).

В ряде регионов вступили в силу новые результаты государственной кадастровой оценки объектов недвижимости, применяющие за налоговый период 2018 года. В Новосибирской области государственная кадастровая оценка по новым правилам будет проводиться с 2019 года.

Льготы при уплате имущественных налогов

Кто освобожден от уплаты имущественных налогов

1) Герои Советского Союза и Герои Российской Федерации, а также лица, награжденные орденом Славы трех степеней;

2) инвалиды I и II групп инвалидности;

3) инвалиды с детства, дети-инвалиды;

4) участники гражданской войны, Великой Отечественной войны, других боевых операций по защите СССР из числа военнослужащих, проходивших службу в воинских частях, штабах и учреждениях, входивших в состав действующей армии, и бывших партизан, а также ветераны боевых действий;

5) лица вольнонаемного состава Советской Армии, Военно-Морского Флота, органов внутренних дел и государственной безопасности, занимавшие штатные должности в воинских частях, штабах и учреждениях, входивших в состав действующей армии в период Великой Отечественной войны, либо лица, находившиеся в этот период в городах, участие в обороне которых засчитывается этим лицам в выслугу лет для назначения пенсии на льготных условиях, установленных для военнослужащих частей действующей армии;

6) лица, имеющие право на получение социальной поддержки в соответствии с Законом Российской Федерации от 15 мая 1991 года N 1244-1 «О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС», в соответствии с Федеральным законом от 26 ноября 1998 года N 175-ФЗ «О социальной защите граждан Российской Федерации, подвергшихся воздействию радиации вследствие аварии в 1957 году на производственном объединении "Маяк" и сбросов радиоактивных отходов в реку Теча» и Федеральным законом от 10 января 2002 года N 2-ФЗ «О социальных гарантиях гражданам, подвергшимся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне»;

7) военнослужащие, а также граждане, уволенные с военной службы по достижении предельного возраста пребывания на военной службе, состоянию здоровья или в связи с организационно-штатными мероприятиями, имеющие общую продолжительность военной службы 20 лет и более;

8) лица, принимавшие непосредственное участие в составе подразделений особого риска в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах;

9) члены семей военнослужащих, потерявших кормильца, признаваемые таковыми в соответствии с Федеральным законом от 27 мая 1998 года N 76-ФЗ «О статусе военнослужащих»;

10) пенсионеры, получающие пенсии, назначаемые в порядке, установленном пенсионным законодательством, а также лица, достигшие возраста 60 и 55 лет (соответственно мужчины и женщины), которым в соответствии с законодательством Российской Федерации выплачивается ежемесячное пожизненное содержание;

10.1) физические лица, соответствующие условиям, необходимым для назначения пенсии в соответствии с законодательством Российской Федерации, действовавшим на 31 декабря 2018 года;

11) граждане, уволенные с военной службы или призывавшиеся на военные сборы, выполнявшие интернациональный долг в Афганистане и других странах, в которых велись боевые действия;

12) физические лица, получившие или перенесшие лучевую болезнь или ставшие инвалидами в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику;

13) родители и супруги военнослужащих и государственных служащих, погибших при исполнении служебных обязанностей;

14) физические лица, осуществляющие профессиональную творческую деятельность, - в отношении специально оборудованных помещений, сооружений, используемых ими исключительно в качестве творческих мастерских, ателье, студий, а также жилых домов, квартир, комнат, используемых для организации открытых для посещения негосударственных музеев, галерей, библиотек, ‒ на период такого их использования;

15) физические лица ‒ в отношении хозяйственных строений или сооружений, площадь каждого из которых не превышает 50 квадратных метров и которые расположены на земельных участках для ведения личного подсобного хозяйства, огородничества, садоводства или индивидуального жилищного строительства. Льгота предоставляется в рамках одного объекта налогообложения каждого вида:

- квартира, часть квартиры или комната;

- жилой дом или часть жилого дома;

- помещение или сооружение;

- хозяйственное строение или сооружение;

- гараж или машино-место.

Льготы по земельному налогу

Налоговая база уменьшается на 600 кв.м. для следующих граждан:

1) Героев Советского Союза, Героев Российской Федерации, полных кавалеров ордена Славы;

2) инвалидов I и II групп инвалидности;

3) инвалидов с детства, детей-инвалидов;

4) ветеранов и инвалидов Великой Отечественной войны, а также ветеранов и инвалидов боевых действий;

5) физических лиц, имеющих право на получение социальной поддержки в соответствии с Законом Российской Федерации «О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС» (в редакции Закона Российской Федерации от 18 июня 1992 года N 3061-1), в соответствии с Федеральным законом от 26 ноября 1998 года N 175-ФЗ «О социальной защите граждан Российской Федерации, подвергшихся воздействию радиации вследствие аварии в 1957 году на производственном объединении "Маяк" и сбросов радиоактивных отходов в реку Теча» и в соответствии с Федеральным законом от 10 января 2002 года N 2-ФЗ «О социальных гарантиях гражданам, подвергшимся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне»;

6) физических лиц, принимавших в составе подразделений особого риска непосредственное участие в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах;

7) физических лиц, получивших или перенесших лучевую болезнь или ставших инвалидами в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику;

8) пенсионеров, получающих пенсии, назначаемые в порядке, установленном пенсионным законодательством, а также лиц, достигших возраста 60 и 55 лет (соответственно мужчины и женщины), которым в соответствии с законодательством Российской Федерации выплачивается ежемесячное пожизненное содержание;

9) физических лиц, соответствующих условиям, необходимым для назначения пенсии в соответствии с законодательством Российской Федерации, действовавшим на 31 декабря 2018 года;

10) физических лиц, имеющих трех и более несовершеннолетних детей.

Для расчета налога за 2018 год для всех льготников установлен беззаявительный порядок предоставления льгот по имущественному и земельному налогу. Если во владении находится несколько объектов, целесообразно до конца соответствующего налогового периода (п.7 ст.407 НК РФ) уведомить налоговиков о выбранном объекте, по которому будет предоставляться освобождение или вычет. Если не уведомить, то льготу применят только в отношении одного объекта налогообложения каждого вида с максимальной исчисленной суммой налога.

13.11.2019

|

[ЕГЭ]

Расписание и правила проведения ЕГЭ-24. График основного этапа изменился!

Объявления

Икеа доска мольберт для рисования бу 300₽ (Детские товары (ДО) в Новосибирске)Платья, куртки134-150р (Детская одежда на рост от 122 до 151 см)Одежда девочке 152-164 рост - платья, толстовки, куртки, юбки (Детская одежда для подростков 152 см и выше)продам обувь д/девочки р37-41, деми полусапожки р39 (Подростковая обувь от 37 размера (ДО))Одежда для девочки р.128 (Детская одежда на рост от 122 до 151 см)Продам одежду для девочки (Детская одежда для подростков 152 см и выше)Пуховик подростковый/женский, подростковый на парня (Отдам даром)Сапоги Тапибу вишневый цвет 36 рр (Барнаул ДО Обувь для детей)Veronicaiko, Button Blue, Gulliver девочке 110-158 (Барнаул. ДО Детская одежда )Новые вещи Белоруссия, Польша, Cepжиhhettи на росс-й 46,48,50 (Барнаул. ДО Одежда для взрослых)

Увидели ошибку?

выделите фрагмент текста мышкой и нажмите "ctrl+enter"

ошибки в отзывах пользователей не исправляются

|